2016年の相場は2007年~2008年(リーマンショック)の日経平均に似ている

どうも!日経平均の下げ方に慄く@xi10jun1です。

僕はほぼ毎日くらい日経平均を眺めています。もちろん、過去の値動きも合わせてですけど。

そんなおり、ちょっと気になったところがあったので、ブログというか記録として残しておきます。

2007年~2008年(リーマンショック)の日経平均

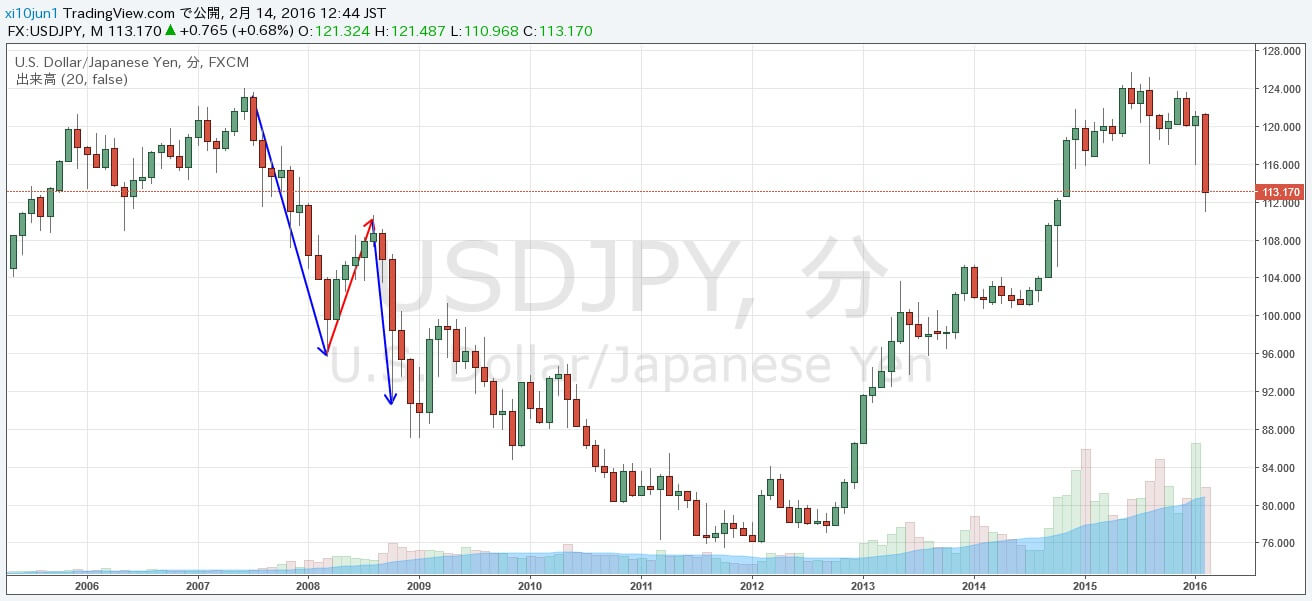

僕が2007年~2008年(リーマンショック)の日経平均の値動きに着目しているのは、理由があります。まず、2007年~2008年(リーマンショック)の日経平均チャートをご覧ください。

※画像内の数値はおおよその数字です。

画像左側、2007年7月から2008年3月までの起点ですね。ここを目途に、日経平均は下げ始めます。つまり、売られているわけです。もちろん、途中で上がっている局面もありますが、そのあとそれ以上に下落しています。

そのあと、2008年3月~2008年5・6月くらいまで一旦上昇。

その後下落に転じ、9月にリーマン発生!という流れです。

実はこの時、ドル円も円高方面に動いていました。

こちらも、2007年7月から2008年3月まで、大きく円高に向かっています。

2007年当時何が起きていたかというと、アメリカで住宅価格の下落が進んでいた時期です。2006年にピークを迎えた住宅価格が、2007年になってもその下落に歯止めが利かず、さらにこのころから住宅ローンの債務不履行が急速に増加していました。

この急激な円高をきっかけに、日本でも「サブプライムローン」の話題が出始めたんですね。

円高になれば、日本の輸出産業には為替差損が出始めます。

つまり業績が悪化するわけです。

2016年2月までの日経平均に当てはめると

仮に2016年が同じ状況になるなら、4月~5月あたりまでに日経平均が17,000円~18,000円付近まで戻してきて頭打ちになり、その4か月後の8月~9月付近にリーマン級のトドメが来てアベノミクス相場が完全に死ぬ可能性があります。

リーマン級のトドメとして考えられるのは、例えば今は原油安が話題なので、海外のエネルギー関連の大手企業の倒産→不良債権増加、あるいは産油国の財政危機(破たん)などが考えられます。

既にアメリカでは、主要なエネルギー関連企業の株価が下落していたり、不良債権の増加懸念から金融株が売られています。

リーマンのときと2016年の下落の仕方が似ている

リーマンの時は、アメリカの住宅価格が下落したことを受けて、安全通貨たる円が買われて円高になり、その後日経平均も下落していきました。今回の円高も、動き方そのものがあまりにもリーマンのときと似すぎています。

つまり、住宅が原油に置き換わっただけじゃないかなと思うのです。

リーマン前に起きた住宅価格下落は、住宅を買う人がいないからこそ起きたことです。原油の場合、中国の景気減速に伴う需要減も一因です。

それに産油国は原油を減産してもしなくても、どっちに転んでもアウトじゃないかと見ています。減産せずにこのままの勢いで生産し続ければ、供給過多による原油価格の下落で採算が合わなくなります。かといって減産したら、売上そのものが減ります。

大口の買い手(中国)の原油の需要が減っていることは明確ですし、産油国経済はますます危機に陥る可能性があるのです。

まとめ:2016年は要警戒

リーマンと同じ状況になるとは言い切れませんが、仮にそうなるのなら、今年はエネルギー関連の大手企業あるいは国に危機が訪れる可能性があります。

原油以外にも、中国、ドイツ銀行、新興国経済など、そもそも2015年から不安要素だらけだったのです。そしてそれらが、2016年に入って一気に浮き彫りになってきた形です。

そして、日本の企業の想定為替レートは1ドル120円。このまま円高なら下方修正もあり得るでしょう。さらに今年は日銀がマイナス金利を発表したので、銀行の収益悪化も懸念されます。

いわゆる「Xデー」がいつ起こるかは誰にも分かりませんが、「起こり得るぞ!」と株価は示しているのです。

あぁ、また就職難で苦労する就活生が出てくるのかなぁ・・・。

~注目:M&Aマッチングサービス~

現在、景況感の悪化に伴い、M&Aマッチングサービスで事業やサービス、メディアを売却する動きが出ています。下記記事に詳細をまとめましたので、資金繰りの案としてご検討ください。

→[2020年最新版]事業や資産の売却(資金繰り)に使えるM&A(事業継承)マッチングサービスまとめ

スポンサーリンク