日本振興銀行破綻と初のペイオフから学ぶ銀行にお金を預ける本当の意味

どうも!メインバンクの金利が気になる@xi10jun1です。

日銀がマイナス金利を導入したことで、軒並み銀行の預金金利が下落しています。

預けても全く利息がつかないので、金庫を買ってタンス預金にされる方、あるいは毎月お金を積み立てると「ボーナス分」の買い物券がもらえる、百貨店の「友の会」を利用者される方が増えているとか。

さて、こうした有利な場所にお金を預けるという行為には、それなりにリスクが伴うものです。そこで今回は、かつて高金利を謳いながらも破綻し、日本で初めてペイオフが実施された銀行について紹介します。

日本振興銀行とは?

まずは今回の主役、日本振興銀行について軽く解説します。

日本振興銀行は2003年に設立され、2004年に開業、2010年に破綻しました。

ちょうど破綻した当時のニュース動画がありましたので、ご覧ください。

2003年当時、銀行による「貸し渋り」や「貸しはがし」が問題視されていました。そこで、「そこいらの銀行は薄情だから、資金繰りに悩む企業にきちんとお金を貸してくれる銀行が必要でしょう。」ってことで日本振興銀行が設立されました。

設立目的が「資金繰りに悩む企業への支援」となっていることで、他の銀行には無い少し変わった特徴がありました。

- 貸出:中小企業のみ

- 預入:定期預金のみ

資金繰りに悩んでいた企業の多くが中小企業であったことから、貸出先は中小企業のみ。さらにその資金源となる預入は、定期預金のみとなっていたんですね。

そして、その定期預金の金利がとてつもなく高かったのです。

10年の定期預金で金利2.0~2.2%

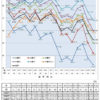

当時(日本振興銀行開業から破綻まで)の銀行の定期預金金利の平均(預入額300万円未満、預入期間10年)は次の通りです。

| 年 | 金利 |

|---|---|

| 2004 | 0.149%~0.16% |

| 2005 | 0.151%~0.154% |

| 2006 | 0.151%~0.66% |

| 2007 | 0.66%~0.795% |

| 2008 | 0.673%~0.792% |

| 2009 | 0.468%~0.661% |

| 2010 | 0.212%~0.451% |

※日本銀行の時系列統計データ検索サイトよりデータを抽出して作成

ところが、日本振興銀行の10年定期の金利は2.0~2.2%。(参照:日本振興銀行 円 定期預金金利推移表 2010/10/18)。上記表と比べると、およそ2.5倍~14倍も有利だったのです。

なぜそれほどまでに金利が高かったのでしょう?

主な理由は2つです。

高金利の理由1:貸し出すリスクが高かったから

一つは、貸し出すリスクが高かったから。

ご存知の通り、銀行は貸出金利-預金金利=銀行の利益となります。

今回は分かりやすくするため、貸出金利-銀行の利益=預金金利とします。仮に貸出金利が3%、銀行の利益が2%なら預金金利は1%になりますよね。

貸す相手のリスクが低い(=信用度が高い)場合は金利が低くなる

リスクの低い相手とは、すなわちお金が返ってきやすい相手です。

彼らにお金を貸せば、利子の分銀行は儲かります。しかし貸して欲しい側の目線で見れば、お金を借りるなら金利の低い(返すお金が少なく済む)ところを選べば有利ですよね。

つまり、リスクの低い相手(お金が返ってきやすい相手)に借りてもらわなければ、銀行は儲からないということです。

したがって、「うちの銀行の金利は3%ですよ!」「いやいやうちなら金利2.9%で借りられますよ!」と、リスクの低い顧客を獲得するために金利を下げなければならないので金利が下がります。

日銀がマイナス金利を導入したことで住宅ローンの金利が下がっていますが、原理は同じです。

貸す相手のリスクが高い(=信用度が低い)場合は金利が高くなる

一方、貸す相手のリスクが高い場合。

お金を貸しても、倒産・破産などで戻ってこない可能性があります。銀行も商売ですから、儲かりにくい相手には貸したくありません。なので通常の銀行であれば「あなたはリスクが高いので貸せません。」となります。

日本新興銀行の場合

ところが日本振興銀行の場合は、「資金繰りに悩む企業への支援」を目的に設立されました。それらの企業は、通常の銀行からは借りられなかったリスクの高い相手です。

そのため、「あなたたちはリスクは高いけど、お金を貸してあげる。でもこちらもリスクを負って貸しているんだから、その分金利は上乗せするからね。」ということで、貸出金利が高くなるのです。

実際どのように貸していたかというと、無担保で第三者保証不要の融資を、年利5%~15%程度の金利で貸していました。1000万円借りたら、1050万円~1150万円を返済しなければなりません。

ヒェェ(;-ω-)

高金利の理由2:資金調達手段

理由のもう1つが資金調達手段です。

日本振興銀行の資金調達手段は、冒頭でお伝えした定期預金と設立時の株式(増資)です。

これはもう説明するまでもないですが、普通預金より定期預金の方が利息が高いです。資金をいつでも引き出せる普通預金と違って、定期預金は一定期間払い戻しをしないことを条件に銀行に預けている分リスクがあるからです。

中小企業にお金を貸すために確保した資金が、いつでも引き出される状態(普通預金)であっては、銀行として安定してお金を貸せませんよね。

さらに、日本振興銀行はインターバンク市場(金融機関同士がお金を融通し合う市場)に参加していませんでした。これにより、定期預金か株式の増資でなければ資金調達ができない状態となっていました。

日本振興銀行破綻!日本初のペイオフ実施!

さて、そんなリスクの高い相手にお金を貸し続けていた日本振興銀行ですが、貸倒れ、定期預金の引き出し、役員による検査妨害などの問題が生じたことなどから経営が悪化。ついに1,870億円の債務超過により、2010年に破綻しました。

そこで定期預金していた預金者に適用されたのが、先ほど動画に出てきたペイオフ制度です。

預金保険法により、一つの金融機関で一人の預金者にあたり、元本1,000万円までとその利息の預金債権を定額保護する決まりになっています。これがいわゆる「ペイオフ」と呼ばれる制度です。

ペイオフは、1971年に創設されてからこのとき初めて発動されたんですね。

日本振興銀行はこの預金保険制度を頼りに定期預金の募集を行っていましたが、これが当時モラルハザード(元は保険業界の用語で、保険を後ろ盾にすることでリスクの高い行動を取ること)であると問題視されたのです。

まとめ:銀行への預金は債権!モラルハザードに気をつけよう

さてここで聞きなれない言葉「預金債権」が出てきましたが、この記事で僕がもっとも伝えたかったのがこの預金債権というキーワードです。

預金債権とは金融機関に寄託された金銭債権のことで、普通預金や定期預金も預金債権です。

僕らは銀行にお金を預けているという認識が強いですが、法律上それは債権とみなされるわけです。逆に銀行にとっては、債務つまり借金になります。

だから利息がもらえるわけですが、つい忘れがちではないでしょうか?

そしてモラルハザード。

これはサービスを利用する側の心理ももちろんなんですが、サービスを提供する側にも発生します。日本振興銀行が預金保険制度を頼りに預金の募集を行ったように、なんらかの保険・保障を後ろ盾にしたリスクの高い投資・手法・組織がでてくる可能性もあるわけです。

お金は存在しているだけでリスクが発生するものですから、リスク管理は徹底しましょう!

さて、この日本振興銀行に実際に200万円もの大金を預けに行ったFPの方が、自身の体験談をまとめた書籍を出されています。あの悪名高い安愚楽牧場にまで手を出した面白い方なので、ぜひ参考になさってみてください!

~注目:M&Aマッチングサービス~

現在、景況感の悪化に伴い、M&Aマッチングサービスで事業やサービス、メディアを売却する動きが出ています。下記記事に詳細をまとめましたので、資金繰りの案としてご検討ください。

→[2020年最新版]事業や資産の売却(資金繰り)に使えるM&A(事業継承)マッチングサービスまとめ

スポンサーリンク