マイナス金利でソーシャルレンディング市場は拡大する?利用前に確認したい4つのリスク

どうも!ソーシャルレンディングはクラウドバンクを利用していた@xi10jun1です。

日銀がマイナス金利を導入したことで、収益悪化を恐れた銀行が預金金利を下げていますね。ただでさえ低い預金金利がこれ以上低くなっては、まさしく貯まったもんではありません。

しかしソーシャルレンディングはあくまで投資です。そこにはリスクがあります。

ソーシャルレンディングとは何?

そもそもソーシャルレンディングとは何か。

ソーシャルレンディングとは、ネット上でお金を借りたい人(企業)と貸したい人(投資家)を結びつける仕組みです。投資型(または貸付型)クラウドファンディングとも呼ばれています。

2005年にイギリスでサービスが始まってから、世界中でその仕組みが広まっています。

ソーシャルレンディングの仕組み

なんだか難しそうですが、図を見れば一発で分かると思います。

- はじめに、お金を借りたい人(企業・事業者)がいます。

- ソーシャルレンディングの会社は彼らにお金を貸す前に、お金を貸したい人(投資家)から資金を募集します。

- ソーシャルレンディングの会社が実際にお金を貸したら、後でお金を借りた人(企業・事業者)から利子付きで返済してもらいます。

- 返済されたお金と利子の合計から、ソーシャルレンディングの会社の利益分を差し引いたお金(配当)が、お金を貸した人(投資家)たちに配当(分配)される。

といった具合です。

例えば、お金を借りたい人(企業・事業者)に返済利子5%で100万円貸し付けたとすると、返済額は105万円になります。そしてその利子5万円のうち、ソーシャルレンディングの会社の取り分が40%(2万円)、投資家への配当が60%(3万円)、というような仕組みです。

個人あるいは中小企業の資金調達(融資)のほか、不動産への投資など、その種類は多岐にわたります。

一見すると投資家は儲かりそうな気もしますが、あくまで投資である以上はリスクがあります。後述しますが、僕もソーシャルレンディングで投資していた経験がありますので、それも含めてリスクについて紹介します。

ソーシャルレンディングのリスク1:貸し倒れ

お金を借りた人が返済できない、あるいは返済が遅延するリスクです。

これは当然ですね。

そもそもソーシャルレンディングでお金を借りる人(企業・事業者)というのは、銀行からは借りられなかった人たち、厳密には銀行の基準に満たないとか、銀行が嫌がる企業・事業者などです。

ソーシャルレンディングの会社は、銀行のような厳密な審査も勿論行いますし、貸付の際には担保も必要です。それでも「通常の銀行では難しいけど、ソーシャルレンディングなら貸せる程度の信用力をもった個人や中小企業」にお金を貸すのです。

なのでソーシャルレンディングで投資をされる方は、それなりのリスクがあるということを確認しましょう。

ソーシャルレンディングのリスク2:融資先の変更・返済終了による配当の増減

これはソーシャルレンディングで貸し付けた案件の、融資先変更または返済終了による配当の増減リスクです。

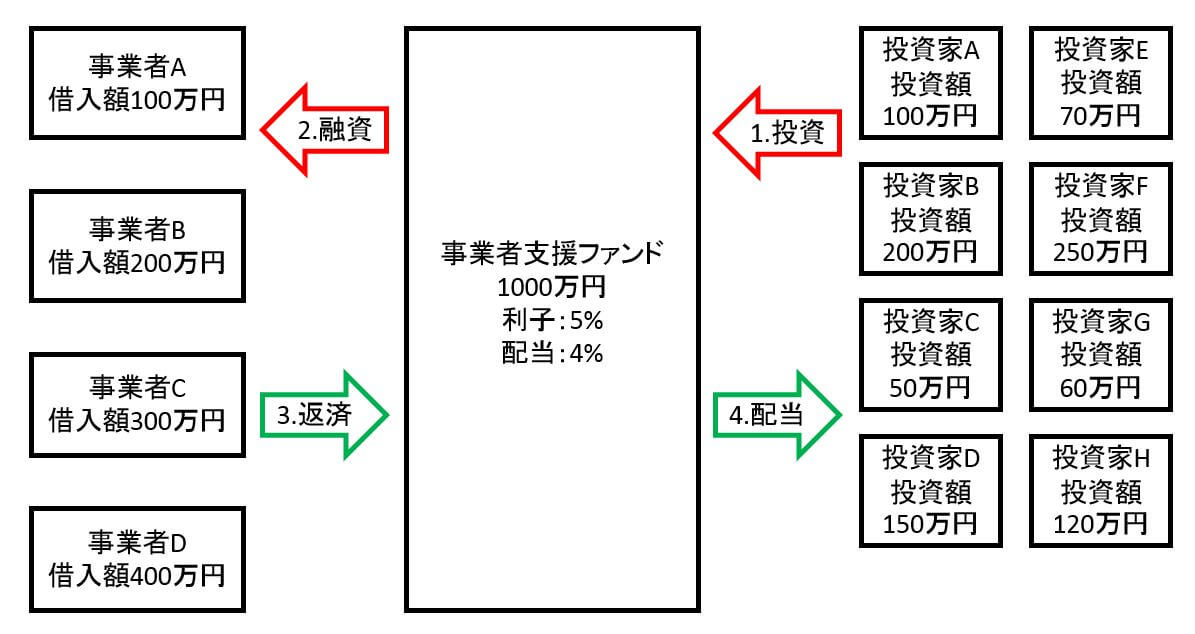

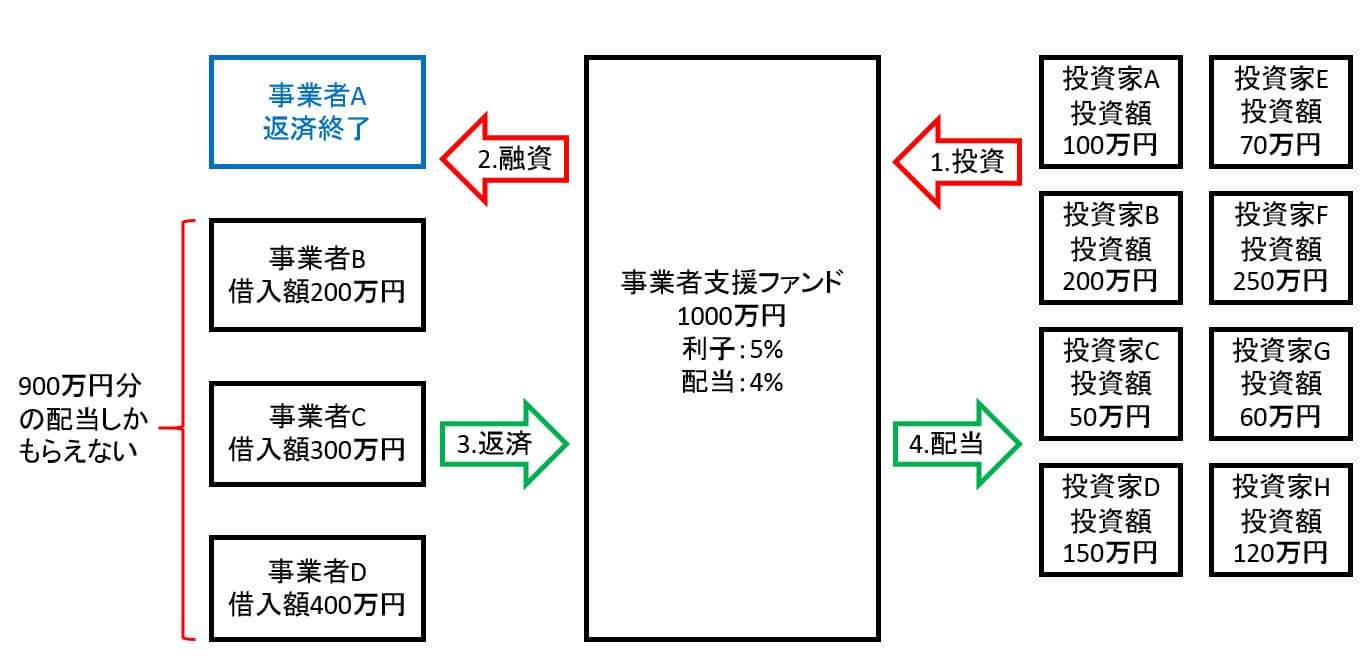

こちらは中小企業支援ファンドの一例です(簡易版なので実際のスキームとは異なります。また事業者によって運用の方法は異なりますので一概には言えません)。

1000万円を貸し付けた場合、利子5%なので返済総額は元金1000万円+利子50万円。そこからソーシャルレンディングの事業者の取り分が1%分で10万円、配当に回すのが4%分で40万円ですね。

通常こうしたファンドの運用期間は、6か月や12か月など決まっています。

で、これがこうなることがあります。

これは貸し付けた事業者の一部が返済を完了した場合です。つまりファンドの運用期間内でも、貸し付けた先の事業者が借入金を返済しきってしまうことで、ファンドの配当も同時に目減りするということです。

仮に運用期間中ずっとこのままの場合、本来1000万円をずっと貸していれば受け取れた配当が、900万円の5%で45万円、そのうち投資家の取り分が4%なので36万円となります。1000万円のときより4万円分、投資家たちの取り分が減るんです。

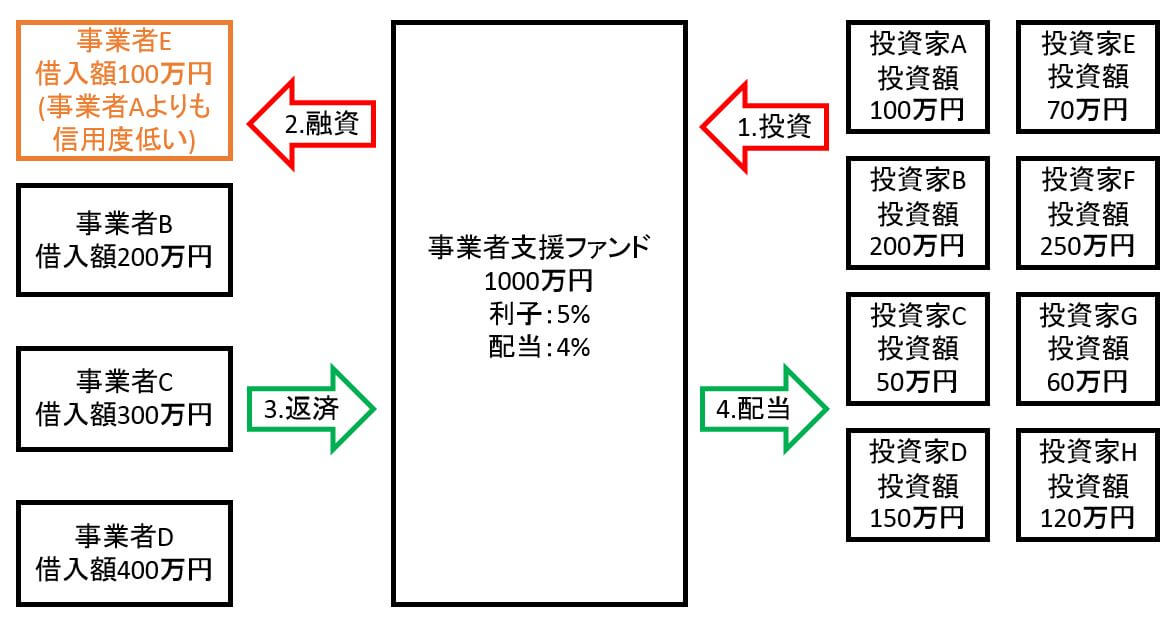

もしくは。

新しく事業者Eに同額の100万円を貸し付けて、これで1000万円分を確保することもあります。

ただし貸付先の信用度は、事業者ごとに異なります。なのでもしかしたら、事業者Aよりも信用度合が低い可能性(貸し倒れや返済遅延)もあり得るのです。

ソーシャルレンディングのリスク3:融資先が不明

さらに、融資先が不明である点です。

これは貸金業法に基づく規制により決められています。

もし融資先が投資家に知られている状態だと、投資家そのものが無登録で貸金業務を行っているとみなされるため、貸金業法違反となるからです。

そのため通常の案件では、融資先の企業名は投資家には伏せられています。

ソーシャルレンディングのリスク4:ソーシャルレンディングを行う会社

2015年7月3日、ソーシャルレンディングを扱うクラウドバンクは、関東財務局より行政処分を受けました。運用スキームに不備があり、運用益や配当金などの管理が適切に行れておらず、さらに投資家に対して適切に情報が通知されていないことが指摘されたからです。

その後クラウドバンクは3~4か月ほど新規案件の募集を停止し、システムや管理体制の改善を行い、業務を再開した模様。

通常の証券会社も、こうしたシステムの不備で行政処分を受けることが稀にあります。なので、ソーシャルレンディングのサービスを提供する会社の運営そのものもリスクになり得ると思います。

そして万が一、ソーシャルレンディングの会社が破たん・倒産した場合。

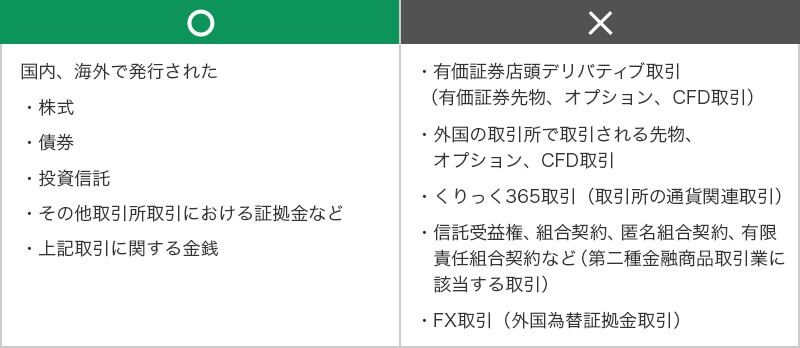

通常証券会社は、分別管理(投資家から預かった金銭や株式、債券などの資産を、自社の資産と分離して管理)することによって、投資家の資産を保護しています。さらに日本投資者保護基金に加入していれば、一人当たり上限1,000万円まで補償が行われます。

ソーシャルレンディングでは匿名組合契約が用いられるのですが、これは元本保証ではありません。例えばクラウドバンクの匿名組合契約締結前交付書面にはこのような記述があります。

当社について法的倒産手続(破産手続、民事再生手続、会社更生手続、特別清算手続及びこれらと同様の趣旨を有する外国法令上の手続をいいます。以下同じ。)が開始された際、出資金及び分配金となるべき資金が当社の債権者に配当せられるべき当社の総財産に組み込まれる法的リスクがあります。この場合、お客様の資金に欠損が生じるおそれがあります。

さらに現在、匿名組合契約は日本投資者保護基金の対象外となっています。

ソーシャルレンディングを利用される場合は、匿名組合契約の締結書面をよく確認し、理解してから行ってください。

まとめ:ソーシャルレンディングだってリスクのある投資

ソーシャルレンディングにもちゃんとリスクはあります。そもそもリスクのない投資なんてないので、当然自己責任です。

せっかくの新しい仕組みなのでね。より良く発展してくれればと願うばかりです。

追記:ソーシャルレンディングの確定申告方法についてまとめた記事を作成しましたので、こちらも合わせてご確認ください。

https://ytrsdijun.com/archives/6921

~注目:M&Aマッチングサービス~

現在、景況感の悪化に伴い、M&Aマッチングサービスで事業やサービス、メディアを売却する動きが出ています。下記記事に詳細をまとめましたので、資金繰りの案としてご検討ください。

→[2020年最新版]事業や資産の売却(資金繰り)に使えるM&A(事業継承)マッチングサービスまとめ

スポンサーリンク